1. はじめに

日本株を“全体として”とらえるときの基準が TOPIX(東証株価指数)。

東証プライム上場銘柄をベースに、時価総額の大きさに応じて重み付けする――いわば「日本市場そのものの体温計」です。ニュースで耳にする日経平均が代表225銘柄のヘッドラインだとすれば、TOPIXは市場全体の実力値を映します。

近年はガバナンス改革、持合い解消、資本効率(ROE)改善など構造面の見直しが進み、広い裾野を持つTOPIXでその恩恵を取りにいきやすい環境に。日本株の“土台”として、長期の積立やNISA運用のコア候補に挙がる理由です。

このガイドでは、TOPIXの仕組み(時価総額加重・採用銘柄・見直し)、特徴(分散性・市場代表性)、メリット/デメリット, 投資方法(投信/ETF・NISA設定・積立の設計)をやさしく整理し、日経平均/S&P500/オルカンとの違いまで一気に把握できるようにします。

この記事が解決すること

- 「TOPIXと日経平均、何がどう違う?」が一読でわかる

- 日本の“市場平均”をコアに据える判断軸が持てる

- NISAでの具体的な始め方・続け方(毎月積立/買い足しリバランス)がそのまま設計できる

結論から言えば:“日本の全体感=TOPIX、ヘッドライン=日経平均”。

まずは市場平均を押さえ、必要に応じて日経平均や海外インデックスで味付け――これがぶれない王道です。

2. TOPIXとは?

2-1. 一言でいうと

東証プライム全体を“時価総額の大きさに応じて”平均化した日本の市場平均。

会社が大きいほど指数への影響(寄与)が大きくなり、経済の実態に沿った重み付けになります。

2-2. 対象・構成

- 対象:東証プライム上場の銘柄(原則、浮動株数で調整)

- 銘柄数:数千社規模(入替や再編で変動)

- 見直し:定期+随時。上場・統合・基準変更を反映して最新の市場構成に追随

ポイント:広く・薄くではなく、大きい会社に厚くというのが時価総額加重の考え方。

2-3. 算出方法

- 各社の時価総額(株価×発行株数)を合計

- 基準時点の値で割り、指数化して推移を追えるようにする

- 株式分割・増資などのイベントは調整して連続性を保つ

→ 結果、市場全体の値動きを滑らかに追える

2-4. 日経平均との違い

- 重み付け:TOPIX=時価総額加重/日経平均=株価平均(価格加重)

- 分散:TOPIX=市場ほぼ全体で分散が厚い/日経平均=225銘柄で“値がさ株”の寄与が大きい

- 見え方:TOPIX=市場の体温、日経平均=見出し級の動き

2-5. 投資での使いどころ

- 日本株の“土台”として:世界株コア(オルカン等)に、日本の市場平均を重ねたいとき

- 日経平均の“偏り”を薄める補完:代表銘柄の動きだけでなく全体の実力を押さえる

- ガバナンス改革の受益:市場横断の改善(持合い解消・資本効率の向上)を広く拾える

2-6. まとめ

- TOPIX=日本の市場平均。大きい企業の影響が大きい“実態寄り”のモノサシ

- 日経平均とは設計が違う(価格加重 vs 時価総額加重)

- コア運用に相性◎。日本部分を広く、ブレ少なく押さえたい人に向く

3. 歴史とリターンの実績(価格指数ベース)

ここではニュースと同じ価格指数のTOPIXだけを扱います。

3-1. 年表ダイジェスト

- 資産バブル〜崩壊(1980年代後半〜1990年代前半)

不動産・株式の過熱→崩壊で大幅調整へ。 - “失われた時期”(1990年代〜2000年代)

銀行不良債権・デフレ・円高。戻り局面はあるが水準は伸び悩み。 - 構造改革と持ち直し(2010年代〜直近)

コーポレートガバナンス強化、持合い解消、自己資本効率意識、円安追い風、海外収益の拡大などで水準切り上げ。

3-2. 何に左右されやすい?

- 為替(円安/円高)

輸出企業の比率が相応にあり、円安は利益押し上げ、円高は逆風に。 - 世界景気・金利

グローバル需要・金利動向(資本コスト)がバリュエーションに影響。 - 国内の制度・ガバナンス

指名・報酬委員会、独立社外取締役、ROE意識、資本政策(自社株買い等)。 - 指数の“広さ”

市場全体を時価総額加重で映すため、一部の値がさ株で歪みにくいのが特徴。

3-3. バブル高値と長期停滞をどう見るか

- バブル崩壊後の深く長い調整が、TOPIXの長期チャートの“見た目”を押し下げています。

- ただし企業側の収益体質・資本効率の改善が進んだ結果、基礎体力は明確に底上げされています。

3-4. 直近の回復局面での柱

- ガバナンス改革の定着:PBR・ROEへの意識、資本政策の明確化。

- サプライチェーン再編の追い風:製造・装置・部材の再評価。

- 円安とインバウンド:輸出・内需サービス双方にプラス。

→ 市場全体に広がるテーマは、TOPIXの方が素直に反映されやすい。

3-5. 他指数との位置づけ

- 日経平均:代表225の価格加重。値がさ株の寄与が大きく、ヘッドラインの動きは派手。

- TOPIX:時価総額加重×市場ほぼ全体。実勢に近い“市場平均”。

- S&P500(米国):米国大型の時価総額加重。利益成長・自社株買いの寄与が大きい。

- オルカン(全世界):地域分散で“世界の平均”。特定地域の偏りを均す。

まとめると:「日本の全体感を正確に」=TOPIX、「日本の代表銘柄を手早く」=日経平均。

3-6. 長期投資の見方

- 価格指数だけで判断:配当込みは別物。価格の流れをまず押さえる。

- 時間分散でブレを均す:毎月積立×年1回点検。

- ニュース耐性:個別の大物銘柄に振られにくいとはいえ、短期のトレンドに過剰反応しない設計に。

- 他指数との棲み分け:コアをオルカン/S&P500、日本の“市場平均”はTOPIXで押さえ、日経平均は“代表銘柄の動き”を見るサテライトに。

4. TOPIXの特徴(構成・分散・採用基準)

4-1. 対象とウエイトの付け方

- 対象:東証プライム上場銘柄(再編・入替で随時更新)

- 重み:時価総額加重(浮動株調整後)

- 市場で実際に流通している株数(浮動株)をベースにするため、流動性の低い株の過大評価を抑制。

- 大型株の影響が相対的に大きい(市場実態に近い)。

4-2. 分散の広さ

- 銘柄数は数千社規模で、日本の主要業種をほぼカバー。

- 価格加重の日経平均より“値がさ株偏り”が小さい → 市場全体の実力値に近い。

4-3. 採用・入替

- 定期見直し+随時入替で、上場・統合・指数基準の変化を反映。

- 浮動株比率やセクター再編も調整対象。

→ 結果として、指数そのものが“今の日本市場”に追随。

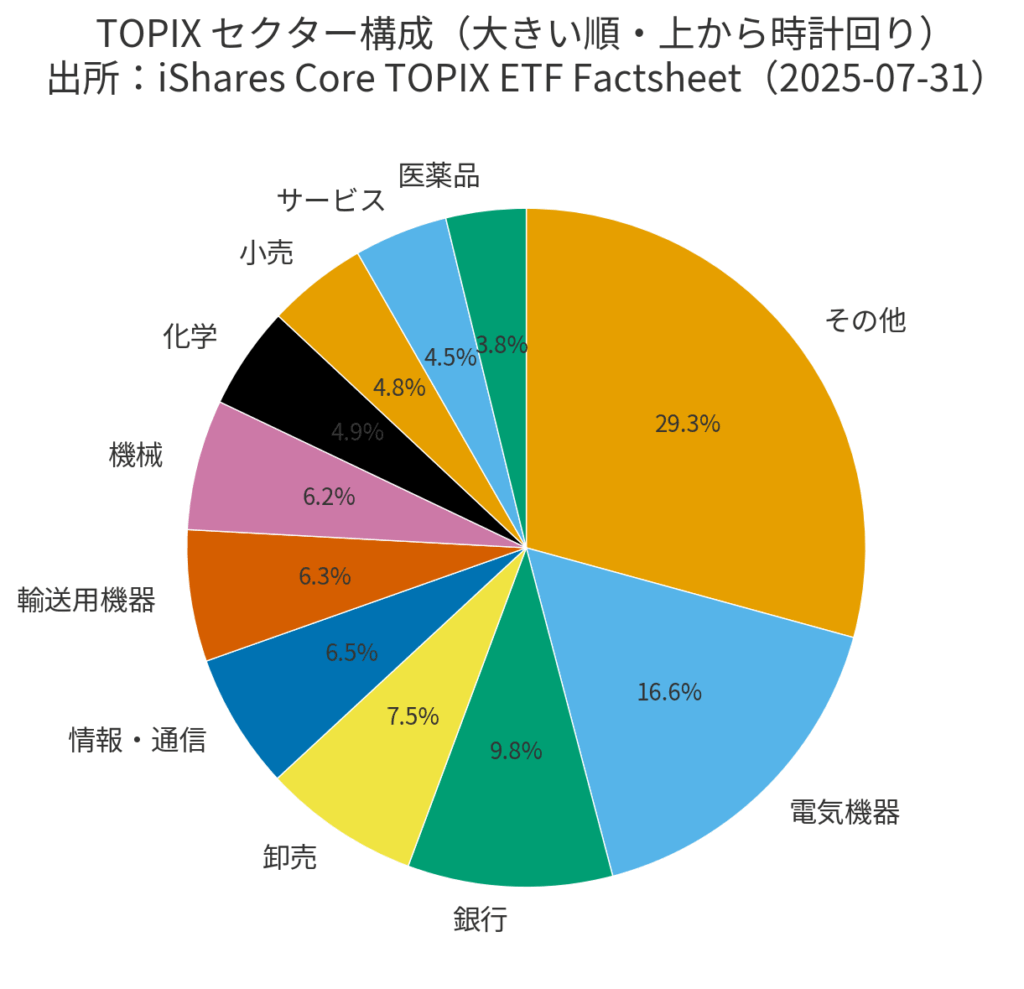

4-4. セクター構成の性格

注意

本グラフはTOPIXそのものの公式分解ではなく、TOPIX連動ETFの保有に基づく近似です(業種分類はTSE33区分)。

- 製造業・資本財・素材・金融などの比率が相応に大きく、日本の産業構造が色濃く出る。

- 個別のメガテック数社に大きく依存する構造ではないため、一社のニュースで指数が歪みにくい。

4-5. スタイル

- 時価総額加重ゆえに大型株の寄与が高い。

- 日本市場の性格として、配当・バリュー指向が指数特性に表れやすい。

→ 成長株一極よりも、広く平均を取る“土台”に向く。

4-6. 流動性・売買のしやすさ

- TOPIX連動の投資信託・ETFが豊富。

- ETFは出来高・スプレッドが安定しており、指値運用もしやすい。

- 投信は再投資型×自動積立×NISAで“放置運用”に最適。

4-7. 指数としての強みと限界

強み

- 市場代表性が高い(日本の体温)

- 分散が厚い(一社・一部門の影響が過大になりにくい)

- 構造改革の裾野の広さ(ガバナンス改善の受益を市場横断で拾う)

限界

- 日本に集中(地域・通貨はJPYに偏る)

- 大型株ウェイト高で、小型の急成長を直近で取り切れないことも

- 長期成長のドライバーが米国(S&P500)ほど強くない局面がある

使い分けの一言:

「日本の市場平均=TOPIX」「代表銘柄の見出し=日経平均」。

コア運用ではオルカン/S&P500にTOPIXを重ね、日経平均は“動きの見える化”用サテライトが扱いやすい。

5. メリット

5-1. 市場代表性が高い(=日本の“体温”をそのまま掴める)

- 時価総額加重×幅広い採用で、個別の“値がさ”に振られにくい

- 日本の主要業種を横断して拾える=一社ニュースで指数が歪みにくい

5-2. 分散が厚い(セクター・企業数ともに広い)

- 数千社規模の広がりで個別事故の影響を希釈

- 製造・資本財・素材・金融・サービスまで産業構造を丸ごと反映

5-3. 構造改革(ガバナンス改善)の受益を“面”で拾える

- 持合い解消、ROE・資本政策の明確化、上場子会社の再編など

- 市場横断の改善が指数全体に波及しやすい(個別当てに依存しない)

5-4. コア運用の土台にしやすい

- 投資信託×再投資×自動積立との相性が良い(放置運用OK)

- ETFも流動性が厚く、指値・時間分散のコントロールがしやすい

5-5. 日経平均の“価格加重バイアス”を薄められる

- 日経平均(代表225)だけだと値がさ株の寄与が過大になりがち

- TOPIXを併用すれば、“代表の見出し”と“市場の実態”を両取りできる

5-6. 円建てで完結

- 為替両替コスト不要/税務・配当の扱いがシンプル

- 海外ETFと比べて運用・記録が簡潔(特に長期の積立)

5-7. 学びやすい・続けやすい

- ニュース・統計・レポートが豊富=情報アクセスが容易

- 指数の性格が“市場平均”でブレに過剰反応しにくい→行動の失敗が減る

使いどころ

- コアを世界、国内は市場平均で

- オルカン 70–90% + TOPIX 10–30%

- 日経ヘッドラインの補完

- TOPIX 15–30% + 日経平均 10–20% + コア(世界/米国)残り

- NISAで“放置”設計

- TOPIX連動の低コスト投信(再投資型)を毎月自動積立

- 年1回、買い足しリバランスで配分調整(売却は原則しない)

3点チェック

- 信託報酬(実質コスト)が低いか

- トラッキング差が小さいか

- 純資産残高が十分で右肩上がりか(ETFは出来高・スプレッドも)

ひとことで

「日本の市場平均を素直に取る器」=TOPIX。

コアは世界/米国、国内はTOPIXで“体温”を押さえ、日経平均はニュース映えの動きを補助で。これがぶれない長期運用の近道です。

6. デメリット

6-1. 日本集中(地域・通貨が偏る)

- 何が起きる? 円高・国内景気・政策の影響をまともに受ける。

- 対処:コアはオルカン/S&P500で地域分散、TOPIXは10〜30%のサテライトに。

6-2. 大型株ウェイト高(小型の急伸を取り切れない)

- 何が起きる? 時価総額加重ゆえ、大型の動きが支配的。

- 対処:必要なら小型株指数や因子(バリュー/クオリティ)をサテライトで少量追加。

6-3. 長期成長ドライバーが相対的に弱い局面

- 何が起きる? 米国のイノベーション優位期はS&P500に劣後しやすい。

- 対処:世界/米国をコアに据え、TOPIXは“国内の体温”を測る補完役に。

6-4. 日本固有の制度・構造リスク

- 何が起きる? 規制・人口動態・ガバナンス改善のスピードが指数リターンに影響。

- 対処:年1回の点検で配分を見直し(売らずに買い足しリバランス)。

6-5. セクター偏り(製造・資本財・素材が相対的に厚い)

- 何が起きる? グローバル景気や資源価格の影響が指数に波及。

- 対処:サービス・IT比重が高い海外指数(S&P500/オルカン)を組み合わせてならす。

6-6. 投信/ETFで体験差(コスト・乖離・分配)

- 何が起きる? 信託報酬・トラッキング差・出来高/スプレッドで成果に差。

- 対処:商品は三点チェックで選定

- 低コスト(実質)

- 乖離小

- 純資産(ETFは出来高/スプレッド)

6-7. 行動リスク

- 何が起きる? 国内材料で短期売買→長期成績を削る。

- 対処:毎月積立+年1点検を固定。ルールを紙に明文化(買付日・金額・下落時の追加額)。

ひとことで

TOPIXは“日本の市場平均”を素直に取る器だが、日本集中の宿命はある。

世界/米国をコアに、TOPIXは国内の体温補完として“無理ない比率+仕組み化”で扱えば弱点はコントロールできます。

7. 投資方法

7-1. まず“役割”を決める(コア or サテライト)

- 世界/米国がコア、TOPIXは国内の体温補完(おすすめ)

→ オルカン or S&P500 70–90% + TOPIX 10–30% - 国内を厚めにしたい

→ TOPIX 30–50% + 世界/米国で残り(日本集中の理解前提)

役割を決めると、商品選定と積立ルールがブレません。

7-2. 投資信託とETFの選び方

投資信託(インデックス・ファンド)

- 向く人:NISA×毎月積立で放置したい

- 長所:自動積立/再投資(無分配・再投資型)/少額から

- 見る指標:①信託報酬(実質コスト) ②トラッキング差 ③純資産残高(右肩上がり)

ETF(TOPIX連動)

- 向く人:板を見て指値・時間分散で売買したい

- 長所:取引コストが低水準の商品も/リアルタイム約定

- 追加で見る:出来高・スプレッド・分配金の頻度(自分で再投資)

迷ったら投信でOK。積立×再投資×非課税の相性が最強。

7-3. NISAの設定テンプレ

- TOPIX“低コスト”投信(再投資型)を1本決める

- 毎月の自動積立(無理ない額/ボーナス月だけ+α)

- コア併用:オルカン or S&P500を合わせて70–90%、TOPIXは10–30%

- 年1回の点検:売らずに買い足しリバランスで配分を戻す

- 見るのは年1回だけ(見過ぎない)

メモ:投信は再投資型を選ぶと、受け取る/再投資の手間がゼロ。ETF派は配当入金の再投資ルールを自分で決めておく。

7-4. 積立(ドルコスト) vs 一括(スポット)

- 積立:価格上下でも口数を淡々と増やす→心理的に続けやすい

- 一括:理論上は投資期間が長いほど有利になりやすいが、初期ドローダウンに弱い

- 最適解:ベースは毎月積立、余剰資金は2–4回に分割してスポット投入

ルール例

- 毎月〇日:〇円

- 直近高値から-10%で+〇円、-20%で+〇円

- 年1回点検(積立額/配分だけ見直し)

7-5. 商品チェックシート

- 信託報酬(実質コスト):低いほど有利

- トラッキング差:指数とのズレが小さいか

- 純資産残高:十分に大きく資金流入が続くか

ETFはこれに出来高・スプレッドを追加。分配金ポリシーも確認。

7-6. 配分サンプル

- 世界コア+国内補完:オルカン 80%/TOPIX 20%

- 米国コア+円建て保険:S&P500 70%/TOPIX 20%/債券 10%

- 国内厚め(理解前提):TOPIX 40%/オルカン 40%/金 20%

- ニュース耐性強化:オルカン 60%/S&P500 20%/TOPIX 20%

7-7. よくあるつまずき → 回避策

- 日経×TOPIX×個別で重複過多 → TOPIX=日本の体温、日経=見出しと役割分担

- ニュースで売買回転 → 自動積立+年1点検で“触らない仕組み”

- 短期資金を使う → 3–5年は使わない“育てるお金”だけに限定

- コスト沼 → 三点チェックだけで決める(ETFは出来高/スプレッド追加)

ひとことで

TOPIXは“日本の市場平均”を素直に取る器。

NISAの投信×自動積立で土台を作り、世界/米国コア+TOPIX補完がブレない王道です。

迷ったら今日、積立金額と買付日だけ決める——それで8割整います。

8. TOPIXはどんな人に向いているか?

8-1. 相性がいい人(当てはまるほど◎)

- 日本の“市場平均”を円建てで押さえたい(為替両替なしでラク)

- 日経平均の値がさ偏りより、実勢に近い指標が欲しい

- NISA×毎月積立の放置運用にしたい(投信の再投資型と好相性)

- すでにオルカン/S&P500をコアにしており、国内の体温を補完したい

- ETFで指値・時間分散しながら国内時間で取引したい

8-2. 工夫が必要 or 向いていない人

- 世界の成長を広く取りたい → コアはオルカン、TOPIXはサテライト10〜30%

- 米国のイノベーションに厚く乗りたい → S&P500をコア、TOPIXは円建て補完

- 小型・グロースを積極的に取りたい → TOPIXだけだと薄い。小型株/因子ETFをサテライト少量で

- 短期資金を使いがち → まず生活防衛資金を確保。投資は“3〜5年使わないお金”に限定

8-3. はじめ方テンプレ(配分サンプル)

- 世界コア+国内補完:オルカン 80%/TOPIX 20%

- 米国コア+円建て保険:S&P500 70%/TOPIX 20%/先進国債券 10%

- 国内厚め(理解前提):TOPIX 40%/オルカン 40%/金 20%

- ニュース耐性強化:オルカン 60%/S&P500 20%/TOPIX 20%

年1回、売らずに“買い足しリバランス”で配分を戻す。

8-4. 自己診断チェック(はい/いいえ)

- 円建てで市場“全体感”を押さえたい

- 毎月の自動積立を続けられる(NISAで放置したい)

- 3〜5年は使わない“育てるお金”で運用できる

- 世界/米国コアは維持しつつ、日本の体温も見ておきたい

→ 「はい」が3つ以上なら、TOPIXを10〜30%で採用する相性は良好。

8-5. よくある失敗 → こう避ける

- 日経×TOPIX×個別で重複過多 → 役割を分ける(市場平均=TOPIX/見出し=日経)

- 国内ニュースで売買回転 → 自動積立+年1点検を紙で固定(買付日・金額・追加買い基準)

- コスト沼 → 商品は信託報酬・乖離・純資産の三点で決める(ETFは出来高/スプレッドも)

9. 他のインデックスとの違い(日経平均/S&P500/オルカン)

9-1. 一言で

- TOPIX:日本の市場平均(時価総額加重・広く分散)

- 日経平均:日本の代表225(価格加重・値がさ株の寄与大)

- S&P500:米国の大型500(時価総額加重・利益成長を太く)

- オルカン:全世界(時価総額加重・地域/通貨の平均点)

9-2. ざっくり比較表

| 指数 | 対象範囲 | 重み付け | 銘柄数の広さ | 代表性/分散 | 通貨の性格 | 影響が効きやすい要因 |

|---|---|---|---|---|---|---|

| TOPIX | 日本(東証プライム中心) | 時価総額加重 | 数千社 | 市場平均に近い | JPY | 大型株動向、日本マクロ、円安/円高 |

| 日経平均 | 日本・代表225 | 価格加重 | 225 | 代表銘柄の動きに強い | JPY | 値がさ株の寄与、ヘッドライン材料 |

| S&P500 | 米国・大型 | 時価総額加重 | 500 | 米国の利益成長を反映 | USD | メガテック、米金利・景気 |

| オルカン | 先進国+新興国 | 時価総額加重 | 3,000〜 | 地域/通貨の平均点 | 複数通貨 | 地域ローテーションの平均化 |

9-3. コアに据えるなら?

- 広く外しにくい平均=オルカン

- 伸びを太く取りたい=S&P500

- 日本の“実勢”を円建てで押さえる=TOPIX(サテライト10〜30%)

- 日本の代表的な動きを手早く=日経平均(サテライト)

9-4. 併用のコツ

- オルカン+S&P500は米国が厚めになる(許容ならOK、嫌ならS&P比率を控えめに)

- TOPIX+日経平均はどちらも日本。

→ TOPIX=市場平均/日経=代表の見出しと役割分担 - 通貨バランス:USD偏重になりがちな人は、TOPIX(JPY)やオルカン(複数通貨)でならす

9-5. 配分サンプル

- 世界コア+日本の体温:オルカン 80%/TOPIX 20%

- 米国コア+円建て補完:S&P500 70%/TOPIX 20%/先進国債券 10%

- 代表の動きも見たい:オルカン 70%/TOPIX 20%/日経平均 10%

- 米国厚め+世界で均す:S&P500 60%/オルカン 30%/TOPIX 10%

原則、年1回“買い足しリバランス”(売却は最小限)。

9-6. 迷ったらこの一文

- 平均点で外しにくく → オルカン

- 成長を太く → S&P500

- 日本の市場全体を円建てで → TOPIX

- ニュース映えの代表動向も → 日経平均

9-7. 関連

- 日経平均ガイド

- S&P500ガイド

- 全世界(オルカン)ガイド

- S&P500 vs オルカン

10. よくある質問(FAQ)

Q1. TOPIXと日経平均、どっちが“日本の基準”?

A. 市場平均の基準はTOPIX(時価総額加重・裾野が広い)。日経平均は代表225の価格加重でヘッドライン向き。投資の“土台”はTOPIXが作りやすい。

Q2. TOPIXだけで十分?

A. 日本集中になるので、世界分散の観点からはオルカン or S&P500をコアに、TOPIXは10〜30%のサテライトが無難。国内を厚めにしたい人だけ比率を上げる。

Q3. 配当はどう扱われる?

A. 指数そのものから配当は出ません。

- 投資信託:再投資型ならファンド内で自動再投資

- ETF:分配金を受け取り、自分で再投資(手間と手数料を要確認)

Q4. 投資信託とETF、初心者に向くのは?

A. 投資信託。自動積立・再投資・NISAとの相性が良く、放置運用しやすい。ETFは指値や時間分散を自分でコントロールしたい人向け。

Q5. いつ買えばいい?

A. タイミング当ては難しいので、毎月同額の積立が基本。スポット資金は2〜4回に分割して入れると心理的に続けやすい。

Q6. 為替の影響はある?

A. TOPIXは円建てなので為替両替コストは不要。一方、米国株・海外ETFはUSDで為替の影響を受ける。通貨の偏りは全体配分で調整。

Q7. 小型株を取りたいけど、TOPIXで足りる?

A. 時価総額加重で大型寄りになりやすい。小型を厚くしたいなら小型株指数や因子(スモール/バリュー等)をサテライトで少量追加。

Q8. コストは何を見ればいい?

A. 三点チェックで十分:

- 信託報酬(実質コスト) 2) トラッキング差 3) 純資産残高(ETFは出来高・スプレッドも)

Q9. NISAでの使い方は?

A. コア(オルカン/S&P500)にTOPIX 10〜30%を重ね、毎月自動積立+年1回の“買い足しリバランス”が王道。売却は最小限に。

Q10. 日経平均と併用する意味は?

A. あり。TOPIX=市場平均/日経平均=代表の見出し。TOPIXで土台を押さえつつ、日経平均で“ニュース映えする動き”を把握。

Q11. 下落が怖い。どう備える?

A. 事前にルール化:

- 毎月〇日:〇円

- -10%で+〇円、-20%で+〇円

- 年1回だけ点検(見過ぎない)

Q12. リバランスはどうやる?

A. 原則は売らずに買い足しで比率を戻す。年1回、合計の配分(世界/米国/日本/債券/金など)を表にして確認。

Q13. セクターの偏りは問題?

A. 製造・資本財・素材などが相対的に厚い。米国(IT/サービス高比重)や全世界と組み合わせると業種偏りを均しやすい。

Q14. 情報はどこで追う?

A. 証券会社レポート、東証・運用会社の月報、指数連動ETFのファクトシート

Q15. 途中で商品を乗り換えるべき?

A. コスト差が明確に大きい時だけ。細かい乗り換えはトータルを削りがち。原則は選んだら続ける。

11. まとめ

TOPIX(東証株価指数)は、日本の“市場平均”をそのまま捉えるモノサシ。

時価総額加重×広い採用で、日経平均のような“値がさ株偏り”が小さく、日本の体温を映しやすいのが強みです。いっぽうで、日本集中(地域・通貨)や大型株寄りという宿命はあるため、世界/米国をコア、TOPIXは国内補完という役割分担が現実的。

要点

- 設計:時価総額加重×広い裾野=市場平均に近い指標

- 役割:国内の体温を円建てで補完(日経平均は“代表の見出し”)

- 運用:投信×毎月積立×年1点検、コアはオルカン/ S&P500+TOPIX 10〜30%

配分サンプル

- 世界コア+国内補完:オルカン 80%/TOPIX 20%

- 米国コア+円建て保険:S&P500 70%/TOPIX 20%/債券 10%

- 代表動向も把握:オルカン 70%/TOPIX 20%/日経平均 10%

原則:売らずに“買い足しリバランス”で配分を戻す(年1回)。

よくある落とし穴 → 回避

- 国内ニュースで売買回転 → 自動積立+年1点検だけ

- 日経×TOPIX×個別で重複 → 役割を明確化(市場平均=TOPIX/見出し=日経)

- コスト沼 → 信託報酬・乖離・純資産の三点だけで商品選定(ETFは出来高/スプレッドも)

今日やること(チェックリスト)

- TOPIX低コスト投信(再投資型)を1本決める

- 毎月の自動積立を設定(ボーナス増額も)

- 全体配分を決める(コア=オルカン/ S&P500、TOPIX 10〜30%)

- マイルールを紙に固定:買付日・金額、-10%/-20%の追加額、年1点検

- 本文のチャート/円グラフに出典・時点を明記して公開準備

一言で締め:

“日本の市場平均を素直に取る器”がTOPIX。

コアは世界/米国、TOPIXで国内の体温を押さえる——この棲み分けが、ぶれない長期運用の近道です。

証券口座

とは?.png)

コメント