はじめに|「ステーブルコイン=安全」は本当?

「ステーブルコインって、ドルと連動してるから安心でしょ?」

──僕も最初はそう思ってた。取引所に置いておく資産として、なんとなく「とりあえずUSDTにしておけばOK」って感覚。

でも、ある事件をきっかけに考え方が変わった。

それが、2022年に起きたUST(テラUSD)の“崩壊”。

1ドルと連動しているはずのステーブルコインが、一瞬で価値を失った。

この記事では、ステーブルコインの仕組みから、なぜUSTは崩壊したのか、

そして今も多くの人が使っているUSDT(テザー)やUSDC(USDコイン)にリスクはないのか?

僕の実体験も交えて、初心者向けにやさしく解説していくよ。

【PR】仮想通貨、まずは月1万円から積立

Coincheck(コインチェック)なら、スマホで簡単に自動積立がスタートできます。

月1万円からOK。ほったらかしで仮想通貨を増やしたい人におすすめ👇

👉 コインチェックの口座開設方法はこちらで詳しく解説しています

▶ Coincheck公式サイトを見るステーブルコインの基本|どうやって“価格を固定”してるの?

まず、そもそもステーブルコインって何なの?というところから確認しておこう。

ステーブルコインとは、法定通貨(主に米ドル)と1対1で連動することを目的とした暗号資産のこと。

つまり、「常に1ドル≒1ステーブルコイン」で価格が安定するように設計されてる。

その“安定”を支える仕組みには、大きく2つある。

◾ 法定通貨担保型(USDT・USDCなど)

このタイプは、発行されたステーブルコインの枚数分の「本物の米ドル(またはそれに相当する資産)」を裏で保有しておく仕組み。

例えば:

- USDCが100万枚発行されたら、Circle社は銀行に100万ドル預けている

- これで「裏付けがあるから安心」という構造をつくっている

USDT(テザー)やUSDC(USDコイン)がこの方式に当たる。

ただし、後述するけどこの「裏付け本当にあるの?」問題は何度も炎上してる。

◾ アルゴリズム型(USTなど)

これは真逆のアプローチで、「法定通貨の担保を持たず、価格調整の仕組み(アルゴリズム)だけで1ドルを保つ」方法。

例:

- 1USTの価格が下がったら、連動しているLUNAというトークンを使ってUSTをバーン(焼却)して供給を減らす

- 逆に上がったら発行を増やす

この“自動調整システム”が崩れたのが、まさにUSTの事件だった。

◾ 担保構造の違いが“信頼性の差”になる

- 法定通貨担保型は「信用ベース」:発行元が本当に準備金を持ってるか?

- アルゴリズム型は「構造ベース」:仕組みが崩れたら一気にゼロ

どちらにもリスクはある。

だから「1ドル=絶対に守られる」というわけじゃない。

この後は、実際に起きた“UST崩壊”から何がわかるのかを見ていこう。

UST崩壊の教訓|なぜ「1ドル」を維持できなかったのか?

2022年に起きたUST(TerraUSD)の崩壊は、ステーブルコイン市場全体に衝撃を与えた出来事だった。

名前の通り「安定しているはず」のステーブルコインが、1ドルから大きく乖離し、最終的には1円以下にまで暴落した。

では、なぜそんなことが起きたのか? その原因を簡単に整理してみよう。

◾ LUNAと連動した“仕組みそのもの”が崩壊した

USTは、独自トークン「LUNA(ルナ)」と連動して価格を維持していた。

- 1USTが1ドル未満になると、LUNAを発行してUSTを買い戻す

- 1USTが1ドルを超えると、USTを発行してLUNAを焼却する

という“自動バランス”が売りだったけど、この構造には大きな弱点があった。

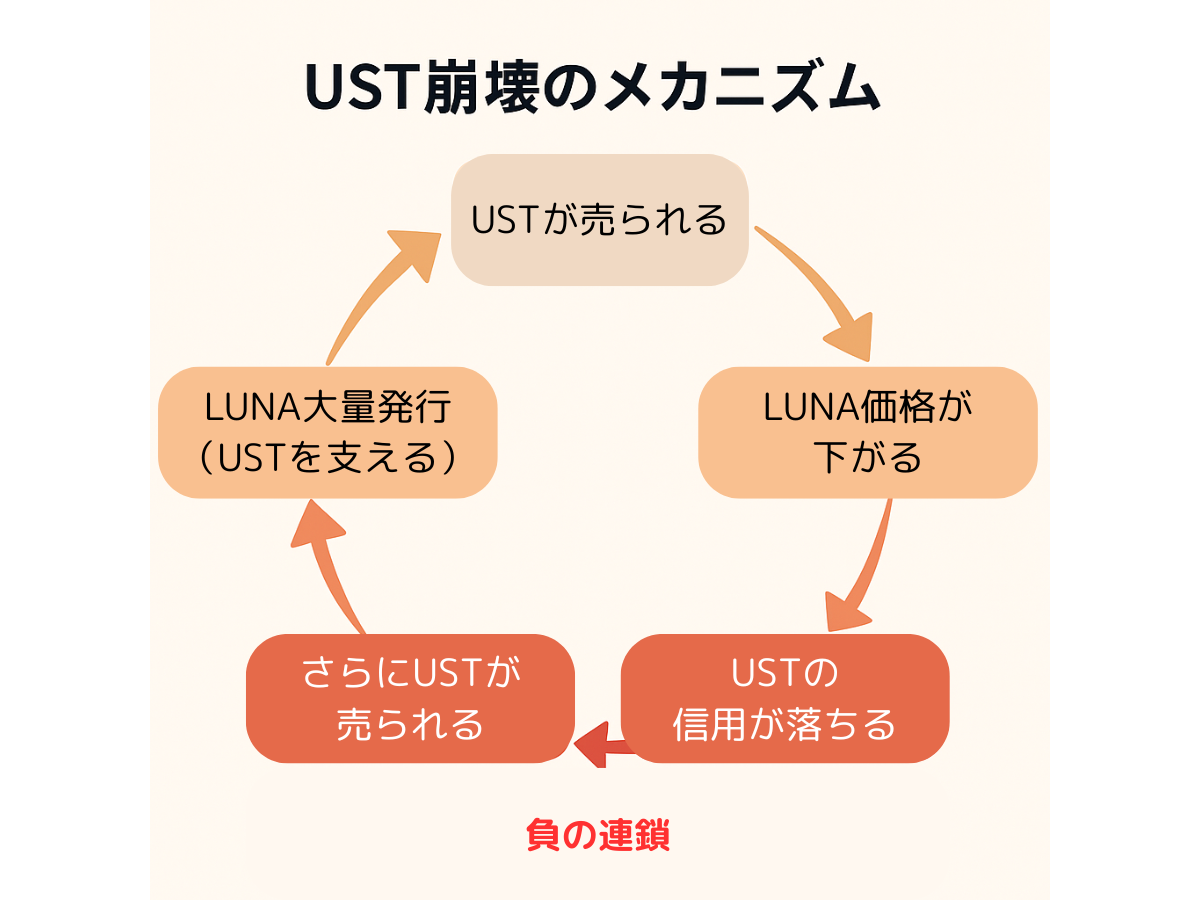

◾ パニック売りで連鎖崩壊

ある日、大量のUSTが一斉に売られ始めると、その価格を支えるためにLUNAの大量発行が必要になった。

でも、LUNAを発行しすぎると今度はLUNA自体の価格が下がってしまう。

結果:

- LUNAの価値が下がる → USTを支えられない → USTの信頼も下がる → さらに売られる

- という「負のスパイラル」が止まらなくなった

◾ 投資家心理が一気に崩れた

ステーブルコインは「みんなが1ドルだと思っている限り」成り立つ仕組み。

でも一度「これはもう1ドルじゃないかも…」と思われた瞬間、逃げ出す人が殺到する。

この心理崩壊が起きると、アルゴリズムは機能しない。

USDT・USDCは安全か?現在のリスク検証

じゃあ、今も多くの人が使っているUSDT(テザー)やUSDC(USDコイン)は安全なのか?

結論から言うと、「比較的安全ではあるが、リスクはゼロじゃない」というのが僕の考え。

それぞれの現状と懸念点を整理してみよう。

◾ USDT(テザー):世界で最も使われるステーブルコイン

USDTは、ステーブルコインの中で最も流通量が多いけど、

「裏付けとなる準備金が不透明」という問題が何度も取り沙汰されてきた。

- かつては「1USDT=1ドルの現金を保有している」と主張していたが、実際は債券やコマーシャルペーパーなどで運用していたと判明

- 2021年には、ニューヨーク州司法当局との和解で、運営企業が透明性向上の対応を迫られた

さらに、「Tether崩壊説」は定期的に浮上しており、大口の売りや金融ショックが起きたときに

「売り圧が集中するとどうなるか?」という不安は今も残っている。

◾ USDC(USDコイン):信頼性は高め。でも油断禁物

USDCは、アメリカのCircle社とCoinbaseが共同運営しており、

「監査体制」「準備金の構成」「金融機関との連携」などが比較的透明で、信頼されやすい。

ただし、

- 2023年には、シリコンバレー銀行の破綻によりUSDCが一時的に1ドル割れを起こした

- 銀行リスク・信用不安が間接的に影響することがある

つまり、「USDCは安全だから大丈夫」という過信は禁物。

【比較チャート】USDT・USDCの違いとリスク

| 比較項目 | USDT | USDC |

|---|---|---|

| 発行元 | Tether社 | Circle+Coinbase |

| 監査体制 | 弱い(過去に問題あり) | 強い(報告書も公開) |

| 1ドル乖離 | 少ないが信用不安あり | SVB破綻で一時乖離経験あり |

| 僕の評価 | △(使うけど長期保有は✕) | ◯(比較的信頼できる) |

◾ ステーブルコイン最大の弱点:「逃げ遅れたら意味がない」

- ステーブルコインは“安定している時”は便利だけど、

- 一度ペッグ(1ドル固定)が外れると、“逃げる速度”が命取りになる

だからこそ、USDT・USDCといえども、「ずっと取引所に置きっぱなし」は危険だと思っている。

僕がやっているステーブルコイン対策|“信じきらない”備え方

ステーブルコインって、一見便利で安全に見えるけど、過去の事件や現状を知ると「完全に信用していいのか?」って疑問も湧いてくる。

ここでは、僕が個人的に気をつけている“3つの対策”を紹介するよ。

◾ 1. 取引所以外では極力長期保有しない

基本的にステーブルコインは「一時的な中継点」だと考えてる。

- BTCを売って円に変える前の待機資金

- アルトコインの買い替え時の一時避難先

…そういう“通過点”としては使うけど、何ヶ月も置きっぱなしにはしないようにしてる。

万が一、USDTやUSDCが問題を起こした時、取引所ごと影響を受ける可能性があるからね。

◾ 2. 分散先としてBTC・ETH・現金も持つ

「全部ステーブルにする」みたいな偏りは避けて、

- ビットコイン(価値保存)

- イーサリアム(実需資産)

- 日本円(リアル生活用)

とバランスよく分散してる。

◾ 3. ステーブルコインを“信用しすぎない”考え方

「1ドル固定=安心」と思い込みすぎないことが大事。

ステーブルコインも“ただの民間企業が発行しているトークン”であるという原則は忘れちゃいけない。

「いつでも1ドルで交換できる」と思ってると、崩れた時に対応が遅れる。

あくまで利便性のある道具として付き合う、これが僕のスタンス。

ステーブルコインと「ドルの信用」|根本的な問題は何か?

ここまでの要点まとめ

- ステーブルコイン=必ず安全ではない

- USDT・USDCも透明性に差がある

- UST崩壊のようなケースは再発しうる

- 「逃げ遅れ」が最大のリスク

この章では、もう一歩踏み込んで「ステーブルコインの背景にあるドルの信用」について掘り下げてみよう。

ここまで読んで、「1ドルに連動してるはずなのに、なぜそこまで不安になるの?」と感じたかもしれない。

でも実は、問題の根っこには「ドルの信用って永遠なの?」という、もっと深い問いがあると思ってる。

◾ ドルそのものの価値が揺らいでいる時代

アメリカはインフレ・財政赤字・国債増発が続いていて、世界中で「ドル離れ」の動きもじわじわ進んでいる。

例えば:

- BRICS諸国がドル建て貿易からの脱却を目指している

- 金の購入量が過去最高(=法定通貨から実物資産へ)

つまり「ドル=絶対に強い」という時代ではなくなってきてる。 そのドルと“連動しているだけ”のステーブルコインにも、不安が及ぶのは自然な流れなんだ。

◾ 「法定通貨に依存しない選択肢」としてのBTC

だから僕は、BTCを一定割合持つようにしてる。

- 自国通貨に不安がある国ほどビットコインの採用が進んでいる

- アメリカや州政府もBTCを備蓄し始めている

ステーブルコインが「ドルの代理」だとすれば、 ビットコインは「ドルの外」にある選択肢なんだ。

こうやって比較してみると、BTCの意味がよりリアルに見えてくると思う。

まとめ|ステーブルコインも“過信しない”のがいちばんの安全策

ステーブルコインは確かに便利な存在だ。

特に取引の中継や、法定通貨と仮想通貨をつなぐ架け橋としては、なくてはならない存在になってる。

でも、「安定している」という名前だけで100%信用してしまうと危ない。

- アルゴリズム型はUSTのように一気に崩れる可能性がある

- 法定通貨担保型でも、準備金や運営の透明性には常に目を光らせる必要がある

僕たちができることは、「何をどこまで信じるか?」を決めたうえで、分散と自己管理を意識すること。

ステーブルコインが“安定”であり続けるためにも、使う側のリテラシーがますます重要になってくる時代だと思う。

【PR】仮想通貨、まずは月1万円から積立

Coincheck(コインチェック)なら、スマホで簡単に自動積立がスタートできます。

月1万円からOK。ほったらかしで仮想通貨を増やしたい人におすすめ👇

👉 コインチェックの口座開設方法はこちらで詳しく解説しています

▶ Coincheck公式サイトを見る

コメント