はじめに|「ETF売却=暴落」は本当?

「ビットコインのETFが売られたら、価格って一気に下がるの?」

──SNSでもよく見かけるこんな声。実際、2025年に入ってから「ETF経由の資金流入」がBTC価格を大きく押し上げてきた。

だからこそ、

- ETFから資金が“抜ける”=暴落

- 機関投資家が逃げたら終わり

…みたいな不安を感じている人も多いと思う。

でも、それって本当にそうなの?

この記事では、ETFの仕組みや過去のフロー、株式ETFとの比較を踏まえながら、

「ETFが売られたらビットコインは暴落するのか?」という仮説を、データと事例で冷静に検証してみる。

初心者にもわかりやすいように図解も入れて、安心して読み進められるようにしたよ。

【PR】仮想通貨、まずは月1万円から積立

Coincheck(コインチェック)なら、スマホで簡単に自動積立がスタートできます。

月1万円からOK。ほったらかしで仮想通貨を増やしたい人におすすめ👇

👉 コインチェックの口座開設方法はこちらで詳しく解説しています

▶ Coincheck公式サイトを見るETFと現物BTCのつながりを整理しよう

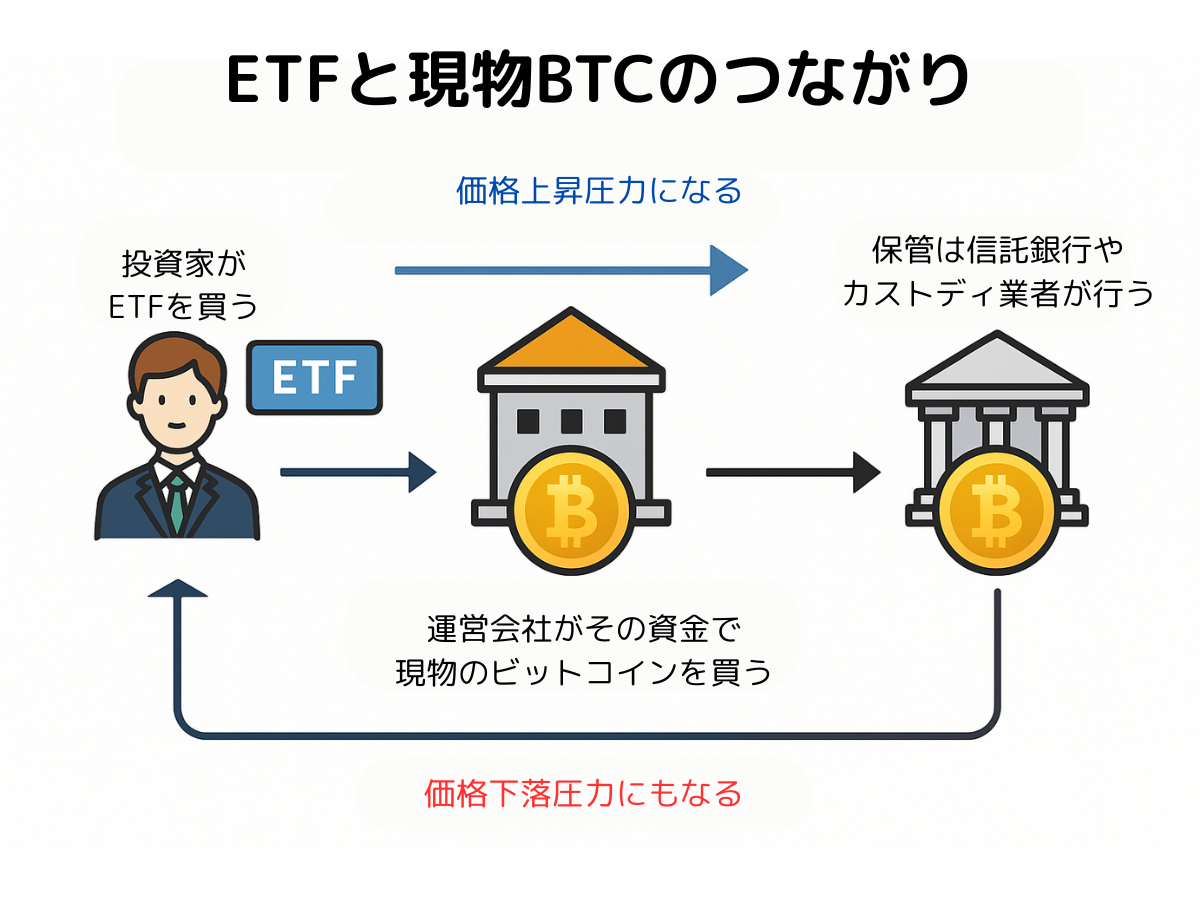

まずは、ETFとビットコインの関係をざっくり整理しよう。

◾ ETFって何?

ETF(上場投資信託)は、「中身に特定の資産を組み込んだパッケージ商品」で、証券口座で株みたいに売買できる金融商品。

BTCの現物ETF(たとえばBlackRockのIBITなど)は、

- 投資家がETFを買う

- 運営会社がその資金で“現物のビットコイン”を買う

- 保管は信託銀行やカストディ業者が行う

という流れになっている。

つまり、ETFに資金が入る=BTCの現物が買われる → 価格上昇圧力になる。

逆に、ETFが売られる=運営がBTCを売却する → 価格下落圧力にもなる。

ただし、ここで注意したいのは「すべてが即座に市場に影響するわけじゃない」ということ。

◾ 実際の売買は“即時”ではない

ETFの売買は株式市場内で行われていて、ETF同士の売買だけではBTCの現物は動かない。

BTCが動くのは、「作成・償還(新規発行・回収)」のプロセスに入ったとき。

つまり:

- ETF価格と実際のBTC価格にズレが出たときに、アービトラージ(裁定取引)を通じてBTCが売買される

このプロセスがあることで、現物市場とETF市場の“つながり”はあるけど、完全に連動しているわけではない。

次は、実際に過去に起きた「ETFからの資金流出」とビットコイン価格の関係を見ていこう。

過去データを検証|ETFの資金流出がBTCに与えた影響は?

ETFが売られたら本当にビットコインは下がるのか?

その疑問に答えるには、過去の実例をいくつか見てみるのが一番わかりやすい。

ここでは、2024〜2025年に起きた代表的なETFフローの動きと、ビットコイン価格への影響を3つのケースに分けて紹介するよ。

◾ 2024年1月|ETF承認直後のフローと価格変動

- 米SECが複数の現物BTC ETFを同時承認(IBIT、FBTCなど)

- 初週で数十億ドルの資金が流入

- BTC価格は約4万ドル → 一時48,000ドル台へ上昇

→ 明らかにETFの買いが直接価格を押し上げた例。

◾ 2024年3月|Grayscale(GBTC)からの資金流出

- GBTCはETF化された後も手数料が高く、多くの資金がIBITなど他ETFへ移動

- 1週間で5億ドル超の流出が報道される

- BTC価格は短期的に5〜8%下落

→ ETF“間”の乗り換えでも、売却を伴う場合は価格に影響を与えた。

◾ 2025年5月|ETF流入の加速と過去最高値の更新

- ブラックロックのIBITに1日で8.77億ドル超の資金流入(5月22日)

- 米国ETF全体では9.34億ドルの純流入を記録

- 同日にBTCは史上最高値11万1968ドルを記録

→ ETFフローが価格にポジティブなインパクトを与えた明確なケース。

◾ 暴落との関係は? “トリガーの一つ”ではある

上のように、ETFの資金流出がビットコイン価格に影響を与えるのは確か。

ただし、その影響は:

- 多くの場合で“数%〜10%程度”にとどまっている

- 他の要因(マクロ経済・規制・市場心理)が複合的に重なると大きく動く

という傾向がある。

つまり、「ETFが売られた=暴落確定」ではなく、相場全体のきっかけの一つになり得るというのが、実例から導ける現実的な答えなんだ。

このあと、株式ETFの動きと比較しながら、さらに視点を広げてみよう。

株式ETFとの比較|SPYやGLDはどうだった?

ビットコインETFだけでなく、株式市場でもETFは当たり前の存在になっている。

たとえば:

- S&P500連動ETF → SPY(スパイ)

- 金(ゴールド)連動ETF → GLD

この2つは、長年にわたって多くの投資家に利用されている代表例。

◾ SPY(株式)ETFの流出入と価格の関係

SPYはS&P500に連動するETFで、リーマンショック・コロナショックなど、

何度も「資金流出」が起きてきた。

でもそのたびに:

- 一時的に価格は下がるけど

- 数か月〜数年でしっかり回復

という“自浄作用”のある動き方をしてきた。

→ ETFの売買=市場の“反応”であって、“終わり”ではないということ。

◾ GLD(金ETF)の場合|BTCと比較される存在

金ETFであるGLDも、

- 世界的な危機時(戦争・通貨不安など)には資金流入

- リスクオン相場では流出する傾向

というサイクルがある。

それでも金の価格自体は長期的に上昇しており、

ETFの売買によって多少の上下はあるけれど、

資産としての信頼性や需要は揺らいでいない。

これは、「ビットコイン=デジタルゴールド」と言われるゆえんでもある。

👉 関連:アメリカがビットコインを“国家備蓄”にする理由|戦略的ビットコイン準備金とは?他国の動きも解説

ETFは投資家だけでなく、国家レベルでも“備蓄手段”として活用されつつあります。 戦略的ビットコイン準備金について詳しくはこちら

よくある誤解|ETFだけが価格を動かすわけじゃない理由

ここまでETFとビットコインの関係をいろいろ見てきたけど、

実は「ETFの動きだけでビットコイン価格が決まる」と思ってる人も多い。

でも、それはちょっと極端すぎる見方かもしれない。

実際には、ビットコインの価格に影響を与える要素は他にもたくさんある。

◾ マクロ経済の影響

- CPI(インフレ指標)やFOMC(利上げ)などの経済指標発表

- ドル円の為替レート

- 株式市場全体のセンチメント

これらの要素がリスクオン・リスクオフの流れを作って、

ビットコインにも“連れ高・連れ安”を引き起こすことがある。

◾ 規制や政治リスク

- SECや各国政府による仮想通貨規制の強化 or 緩和

- 税制変更(例:日本の申告分離課税議論)

- 地政学的リスク(戦争・制裁など)

ETFの売買以上に、こうした“外的ショック”の方が価格への影響が大きいことも少なくない。

◾ 市場のポジション偏り(需給の歪み)

- ファンディングレートの異常

- ロング・ショートの偏り

- 強制ロスカットによるドミノ的売り

とくに2022年〜2023年には、ETFとは関係なく

「FTX破綻」や「テラ(LUNA)ショック」など、

内部要因で大きく下げたケースがたくさんある。

ETFの影響があるのは確か。

でも、それだけがビットコイン価格を決めているわけじゃない。

“ひとつの要素”として見る冷静さが大事なんだ。

僕のスタンス|ETFは“価格を動かす装置”の一部にすぎない

ここまでいろんなデータや仕組みを見てきたけど、

結局のところ、ETFはビットコイン価格を動かす“装置のひとつ”にすぎないと僕は思ってる。

ETFが注目されてる理由もよくわかるし、実際に価格に影響を与える場面もある。

でも、それだけで全部が決まるわけじゃない。

だから、こんなふうに考えて投資してる:

- ETFが買われたら、上がる“可能性が高い”だけ

- ETFが売られても、それ単体で暴落するとは限らない

- 他のマクロ・需給・センチメントもちゃんと見ておく

そして一番大事なのは、「ひとつの材料に振り回されすぎないこと」。

たとえば、ETFが話題になってるからって焦って買ったり、

一時的な資金流出だけで全力売却したりするのは、あとで後悔するかもしれない。

僕自身は、長期目線で積立をベースにしてるから、

ETFのフローも“見ておく”程度にして、

判断材料のひとつとして扱うようにしてる。

ETFが価格を押し上げる可能性もあるけど、じゃあ2030年にはどこまで伸びるのか? 僕の価格予想とシナリオを詳しく書いたこちらも参考に

まとめ|ETF売却=暴落ではない。その理由と備え方

ビットコインETFの売却が話題になるたびに、「これは暴落のサインかも…」と不安になる気持ち、すごくわかる。

でも実際に過去のデータを見てみると:

- ETFの売却=短期的な価格調整は起こりうる

- だけど、“暴落”とまではいかないケースが多い

- むしろ、ETFは長期的に価格を支える装置でもある

つまり、ETFは“リスク”というより“影響要因のひとつ”という位置づけで考えるべきものなんだ。

投資初心者ができる“備え方”

- ニュースやSNSに振り回されすぎない

- ETF関連の話題が出たときこそ、一歩引いて冷静に見るクセをつけよう。

- 積立投資で時間分散を意識する

- ETFの一時的な売りよりも、「長期でどう動くか」を重視。

- 複数の情報源で相場を判断する

- ETFフロー、マクロ経済、需給、センチメント…全部を見る習慣を。

- 余剰資金で無理なく投資を続ける

- どんな材料が出てもブレないスタンスが、結局いちばん強い。

ETFの売買は価格に影響を与えるけど、すべてを決めるわけじゃない。

だからこそ、僕らにできるのは“情報に強くなって、冷静に備える”ことだと思ってる。

この考察が、ETFのニュースに惑わされそうになったときの“よりどころ”になれば嬉しい。

ETFの価格変動だけでなく、取引所破綻リスクやハッキングにも備えるなら、 長期保有の人は【ハードウェアウォレット】の導入も検討してほしい。 安全にBTCを守るなら、僕はこれを使ってる

【PR】仮想通貨、まずは月1万円から積立

Coincheck(コインチェック)なら、スマホで簡単に自動積立がスタートできます。

月1万円からOK。ほったらかしで仮想通貨を増やしたい人におすすめ👇

👉 コインチェックの口座開設方法はこちらで詳しく解説しています

▶ Coincheck公式サイトを見るあわせて読みたい

▶ 【2025年最新】ビットコイン2030年価格予想|強気・中立・弱気の3シナリオで徹底考察

▶ アメリカがビットコインを“国家備蓄”にする理由|戦略的ビットコイン準備金とは?他国の動きも解説

▶ 【比較】ゴールド vs ビットコイン|国家備蓄としてどちらが有利?初心者でもわかるメリット・リスクの違いを解説

コメント