はじめに

ニュースで「日経平均が上がった」「日経平均が4万円を突破」なんて言葉をよく聞くけど、正直なんのことかピンと来てなかったんですよね。

僕も投資を始める前は、「日本の株価の平均」くらいのイメージしかありませんでした。

でも調べてみると、日経平均ってただの数字じゃなくて、日本株投資の代表的な“インデックス(指数)”なんです。

つまり、個別株を買わなくても、このインデックスに連動する投資信託やETFを買うだけで、日本を代表する225社にまとめて投資できる。

インデックス投資って「S&P500」「オルカン(全世界株)」の名前がよく出てきますよね。

それと同じように、日経平均も“インデックス投資の一つ”。しかも「日本株の顔」みたいな存在です。

この記事では、そんな日経平均について、

- どんな指数なのか

- どうやって計算されているのか

- 投資するメリット・デメリット

- 他のインデックス(S&P500やオルカン)との違い

を初心者向けにわかりやすく解説していきます。

2. 日経平均とは?

2-1. ひと言で:日本を代表する225銘柄の“株価平均”指数

日経平均(Nikkei 225)は、日本の代表的な上場企業225社の株価をベースに作られたインデックス。

ポイントは「株価の平均型(価格加重)」であること。時価総額の大きさではなく、1株あたりの“価格の高い・安い”が効く設計です。算出は日本経済新聞社(Nikkei Inc.)。

2-2. どうやって計算してる?(価格加重×除数調整)

- 価格加重:225社それぞれの株価を合計し、除数で割って指数化します。

- 除数調整:株式分割・銘柄入れ替えなどで機械的に指数が飛ばないよう、“割る数”を調整します。

- 直感的なイメージ:

- 例)株価10,000円のA社が+1%(+100円)動く影響は、株価1,000円のB社が+1%(+10円)動く影響の約10倍。

- つまり“値がさ株(価格の高い銘柄)”の寄与が大きいのが特徴です。

補足:TOPIX、S&P500やオルカンは時価総額加重(会社の“大きさ”=時価総額に比例)ですが、日経平均は株価で重みが決まるので、設計思想がまったく異なります。

2-3. 採用銘柄と入れ替え(225社の“顔ぶれ”は動く)

- 採用銘柄:225社(東証プライム中心)。業種バランスや流動性(売買のされやすさ)を意識して選定。

- 定期見直し:原則年1回(例年秋頃)を軸に、必要に応じて随時入れ替え。

- 入れ替えの意味:日本経済の構造変化に合わせて“今の主役”が指数に反映される仕組み。投資家が個別に乗り換えなくても、指数側が自動で最新化してくれるのはインデックス投資の利点です。

2-4. TOPIXとの違い

| 比較軸 | 日経平均(Nikkei 225) | TOPIX |

|---|---|---|

| ベース | 株価平均型(価格加重) | 時価総額加重 |

| 採用銘柄 | 代表225社 | 東証プライムのほぼ全銘柄 |

| 影響が大きいのは | 値がさ株(価格の高い銘柄) | 大企業(時価総額の大きい企業) |

| 分散性 | 限定的(225社) | 広い(市場全体) |

| 使いどころ | ニュースでの指標、代表銘柄の“動き”把握 | 日本株全体の“市場”の動き把握 |

- 使い分けのコツ

日経平均=「代表銘柄の動きを見る指数」

→ 値がさ株(価格の高い銘柄)の上下で見出し級に動きやすい。

TOPIX=「市場全体の動きを見る指数」

→ 大きい会社ほど影響が大きく、分散性と代表性が高い。

TOPIX(東証株価指数)の記事はこちら

2-5. よくある誤解と押さえどころ

- 「株価が高い会社=大企業」ではない

株価は1株の値段。会社の大きさ(時価総額)は株価×発行株数で決まります。日経平均は「株価が高い=寄与が大きい」ので、値がさ株の動きに引っ張られやすい点を理解しておくと、日々のニュースを冷静に見られます。 - 分散は“225=十分”とは限らない

数は多く見えても、価格加重の性質上、寄与の偏りは起こりがち。日本株の“代表銘柄の動き”を見る指数だと捉えるとズレにくいです。 - 投資商品は豊富

日経平均に連動する投信・ETFが数多くあり、NISAでも使えます。日本株に為替なしで乗りたい人にとってはわかりやすい選択肢。

3. 歴史とリターンの実績(価格指数ベース)

ここで扱う「日経平均」は、ニュースで流れるのと同じ価格指数です。

3-1. 長い目で見た“流れ”(年表ダイジェスト)

- 戦後〜高度成長(〜1980年代)

輸出・設備投資・人口増が追い風となり、長期の上昇トレンドへ。 - バブル期(1980年代後半〜1989年)

不動産・株式が過熱し、史上高値(約3万9千円)付近まで上昇。 - 崩壊と低迷(1990年代〜2010年前後)

バブル崩壊、金融危機、デフレ、円高で長い調整。戻り局面もあるが水準は抑えられがち。 - 再評価と回復(2010年代〜直近)

企業統治(ガバナンス)改革、持合い解消、円安メリット、半導体関連の再注目などを背景に水準切り上げ。

3-2. 何が効いて上下する?(日本株の主要ドライバー)

- 為替(円安/円高):輸出比重が高い分、円安は追い風・円高は逆風になりやすい。

- 金利・景気サイクル:金融緩和/引き締め、世界景気の波を受けやすい。

- 企業行動:ガバナンス強化、自己株買い、非中核整理などの“株主還元姿勢”。

- 指数の設計:価格加重のため、値がさ株の動きが見出し級に効く。

3-3. バブル高値とその後

- 高値圏からの調整幅が大きかったことが、長期の“見た目の成績”を押し下げました。

- その後は企業収益の底上げや構造改革が進み、段階的に戻りを試す展開に。

3-4. 直近の回復局面で見えていること

- 企業価値の再評価:ROE意識の浸透、持合い解消、上場子会社の再編など。

- 産業の再注目:半導体・自動車・装置産業、サービス・小売の収益改善。

- マクロの追い風:円安・インバウンド需要など。

→ これらが指数水準の切り上げに寄与。

3-5. 海外インデックスとの立ち位置(性格比較)

- S&P500(米国):時価総額加重。大型テックの寄与が大きく、成長期待が株価に反映されやすい。

- オルカン(全世界):地域分散で“世界の平均点”。特定地域の偏りをならす設計。

- 日経平均(日本):価格加重×225銘柄。日本固有の要因(為替・産業構造・ガバナンス)の影響を受けやすい。

- 米国が強い局面では劣後することも、日本の再評価局面では追い上げもあり得る。

3-6. 長期投資の見方(ブレに向き合うコツ)

- 日々の値動きは派手でも“設計”を理解:価格加重ゆえに、個別の値がさ株次第で見出しが動く。

- 時間分散で慣らす:毎月積立などルール化で、上げ下げを均す。

- 他指数との棲み分け:日本の代表動向を押さえる指標として、コア(オルカン/S&P500)+サテライト(日経平均)も現実的。

4. 日経平均の特徴(構成・分散)

4-1. 採用銘柄:代表225社で“日本の顔”を構成

- 銘柄数は225。東証プライムを中心に、流動性(売買のされやすさ)や業種バランスなどを見て選定。

- 定期見直し(原則年1回)+必要に応じて随時入れ替え。

- ねらい:その時々の日本経済を代表する顔ぶれに保つこと。

ここがポイント:採用銘柄は固定ではない。指数側が“最新の日本”に追随する仕組み。

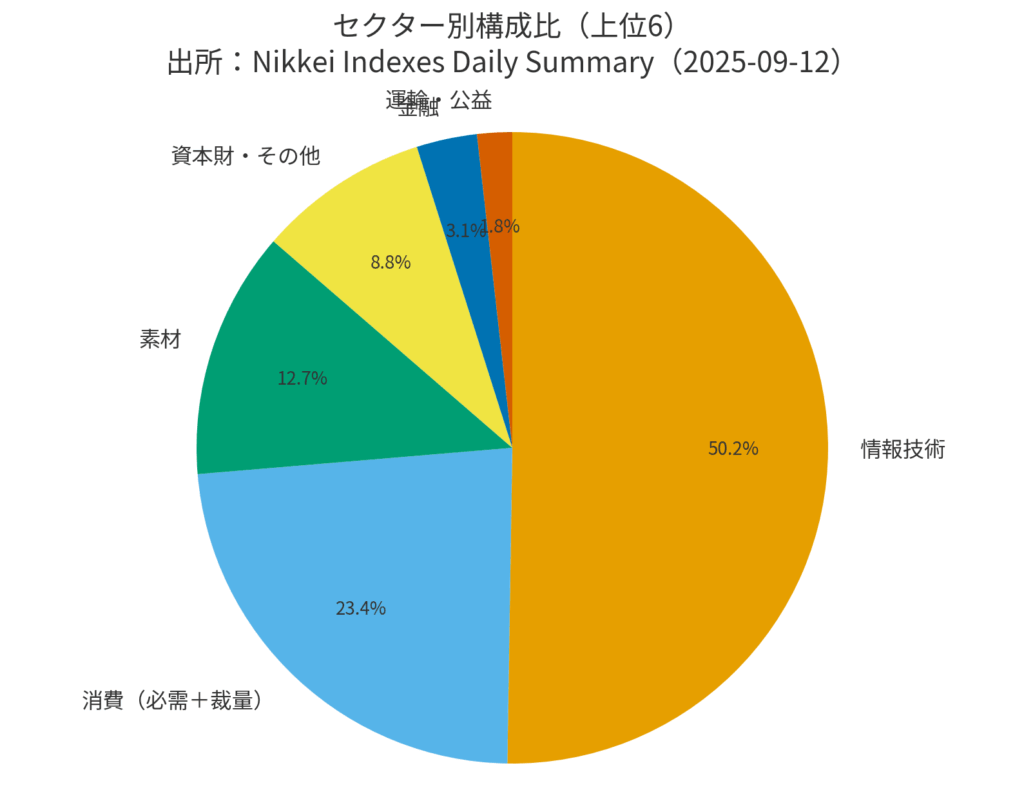

4-2. セクター別の構成(円グラフ)

日経平均(Nikkei 225)セクター構成(2025/09/12 時点)

- 情報技術 50.25%

- 消費(必需+裁量) 23.42%

- 素材 12.68%

- 資本財・その他 8.76%

- 金融 3.10%

- 運輸・公益 1.79%

(出典:Nikkei Indexes「Daily Summary」“Sector Weights”。日々更新されます。)

注:この6分類は日経独自の産業分類(36業種→6セクター集約)に基づきます。

4-3. 算出方法:株価平均(価格加重)×除数調整

- 日経平均は株価の平均で作る指数(=価格加重)。

- 株式分割や入れ替えで指数が機械的に跳ねないよう、除数という“割る数”を調整して連続性を保つ。

- 影響の出方:

- 株価が高い銘柄(値がさ株)ほど指数に効く

- 逆に、時価総額が大きくても株価が相対的に低い銘柄は寄与が小さくなりやすい

S&P500やTOPIXは時価総額加重(会社の“大きさ”で重み付け)。日経平均は株価で重みが決まる点が根本的に違う。

4-4. 分散の効き方:銘柄は多いが“重みの偏り”に注意

- 銘柄数は225と見た目は広いが、価格加重ゆえに寄与が偏りやすい。

- 業種分散は意識されつつも、値がさ株が属するセクターの動きが見出し級の値動きにつながりやすい。

- 実務的な見方:

- 主な“値がさ株”の動向

- 為替(円安/円高)に敏感な輸出系

- 国内需要系(小売・サービス)

をあわせて見ると、日々の指数変動の“理由”が読みやすい。

4-5. 代表的な企業

- 製造・輸出:トヨタ、ソニーグループ、ホンダ など

- ハイテク・装置:東京エレクトロン、キーエンス など

- 小売・サービス:ファーストリテイリング(ユニクロ)、ファミリーマート系、外食関連 など

- 金融・商社:メガバンク、総合商社 など

※ 例示。採用銘柄・構成は入れ替わります。

直感メモ:株価が高い“値がさ株”(例:ハイテク/装置、消費の一部)が寄与度大になりやすい。

4-6. 入れ替えの考え方:指数が“勝ち残り”を反映

- 年次見直し+随時対応で、衰退・上場廃止・統合などに機動的に対応。

- 伸びる企業が入り、比重が高い値がさ株が台頭すると、指数全体の動きもそれに影響。

- 投資家側で個別の入れ替えを判断しなくても、指数自体が最新化されるのがインデックスの利点。

4-7. 日経平均を見るコツ

- ニュースの“寄与度ランキング”に注目:

→ 「今日はどの値がさ株が指数を何円動かしたか?」がすばやく把握できる。 - 為替とセットで:輸出比率の高い銘柄の寄与は円安で追い風、円高で逆風になりやすい。

- 他指数と併読:

- TOPIX=「市場全体の平均」を確認

- 日経平均=「代表銘柄のヘッドライン動き」を確認

→ 両方を見ると、日本株の“全体”と“ニュース映え”のギャップを掴みやすい。

5. メリット(日経平均が選ばれる理由)

5-1. とにかく分かりやすい(情報量が圧倒的)

- ニュースや証券会社のレポートで毎日指標が出るので、状況を追いやすい。

- 学びやすく、人に説明しやすい=継続しやすい。

5-2. 商品が豊富でコストも低め

- 日経225連動の投資信託・ETFが多数(信託報酬の低い定番が揃う)。

- ETFは出来高が厚く、売買スプレッドが小さい銘柄も選びやすい。

- 投信なら自動積立/NISA対応で“ほったらかし”運用がしやすい。

5-3. 為替手数料なし・円建てで完結

- 円建て資産なので、米株のような為替両替コストが不要。

- 為替差損益を気にせず価格そのものを追える。

5-4. 取引時間が合う(国内マーケット)

- 日本の取引時間に合わせて売買・ニュース反応を確認できる。

- 初心者でも価格形成の“肌感”を得やすい。

5-5. 株主還元の強化で評価が上がりやすい土台

- 近年はガバナンス改革の進展で、自社株買い・配当方針の明確化が広がった。

- 「株主を意識する企業」が増え、中長期での見直し材料が多い。

5-6. 生活実感に近い企業群

- 身近な国内消費・サービス・製造が多く、ニュース→企業→株価のつながりを実感しやすい。

- 投資の学習用・家族口座の“見える化”にも向く。

5-7. ポートフォリオの補完に使いやすい

- すでにS&P500や全世界(オルカン)を持っている人が、

「円建ての株式比率を少し加える」用途で採用しやすい。 - 通貨の偏りを和らげたいときのサテライトにも。

6. デメリット(注意点)

6-1. 価格加重ゆえの“偏り”

- 値がさ株の寄与が大きいため、少数銘柄の上下で指数が大きく動きやすい。

- 市場全体の実感とズレる日もある(TOPIXと逆方向に動くことも)。

対処:市場全体感はTOPIXや**全世界(オルカン)**も併読/併用。

6-2. 分散は“数の多さ”ほど強くない

- 225銘柄でも、重みが価格に偏るので分散が効き切らない。

対処:コアはオルカン/S&P500、日経平均はサテライトで。

6-3. 日本固有リスクの影響を強く受ける

- 円高・円安、国内景気・政策、人口動態などの影響が大きい。

対処:通貨・地域の偏りを他インデックスで補完。

6-4. 長期成長力は米国や“世界平均”に劣後する局面も

- 産業構造・企業規模の違いから、S&P500と比べると期待成長が控えめになりがち。

対処:中長期の“伸びしろ”は米国・世界にベースを置き、日経は“身近さ×円建て”の役割で。

6-5. ニュース映えで感情が振られやすい

- 寄与度の大きい銘柄が動くと見出しが派手になり、売買の判断を急ぎがち。

対処:毎月積立+年1回点検などルール固定で“見過ぎない”。

6-6. 投信/ETFで体験が変わる

- ETFは分配金を受け取り→自分で再投資が必要。

- 投信は再投資型なら自動で回るが、信託報酬・トラッキング差は商品ごとに差。

対処:コスト・純資産・乖離を商品選びの三点チェックで確認。

ひとことで

「日本の代表銘柄の動き」を円建てで手軽に掴めるが、

価格加重の偏りと日本固有リスクは理解して“役割限定”で使うのが賢い。

7. 投資方法(実践編)

7-1. まず“役割”を決める(コア or サテライト)

- コアとして日本株を厚めに持ちたい

→ 日経平均インデックスを50〜100%(※日本偏重を理解のうえ) - 世界株がコア、日経は補完(おすすめ)

→ オルカン/米国を70〜90%、日経平均を10〜30% - 短期ではなく“継続投資”前提で配分を決める

7-2. 投資信託かETFか

投資信託(インデックス・ファンド)

- 長所:自動積立/NISA適性/配当は自動再投資で手間ゼロ

- 見る指標:①信託報酬(実質コスト)②トラッキング差③純資産残高(右肩上がり)

- 向く人:仕組み化で続けたい/少額からコツコツ

ETF(日経225連動)

- 長所:気配・板が見える/売買コストが低い商品も/リアルタイム約定

- 注意:分配金は受取→自分で再投資/売買手数料・スプレッドを合算で見る

- 向く人:取引タイミングや指値を自分でコントロールしたい

迷ったら:投資信託でOK(自動積立×再投資がシンプル)。

7-3. NISAの設定

- 銘柄を1本に決める(日経平均インデックスの“低コスト・純資産大”)

- 毎月の自動積立を登録(無理ない額)

- ボーナス増額を設定して年額を底上げ

- サテライト(オルカン/米国など)を合計0〜30%で上乗せ

- 年1回の点検:売らずに“買い足しリバランス”で配分を戻す

7-4. 積立(ドルコスト)と“一括”の考え方

- 積立:価格が上下しても口数を淡々と買う→心理的に続けやすい

- 一括:理論的には投資期間が長いほど有利になりやすいが、最初の下落で折れやすい

- 実務の答え:ベースは毎月積立、余剰資金は数回に分けてスポット投入

7-5. 商品チェックシート

- 信託報酬(実質コスト):低いほど有利

- トラッキング差:指数とのズレが小さいか

- 純資産残高:十分に大きく、資金流入が続いているか

ETFはこれに出来高・スプレッドを追加。分配金の有無と頻度も確認。

7-6. よくあるつまずき & 回避策

- 日経平均×TOPIX×個別…で重複だらけ

→ “日経平均1本+他は世界/米国”のように役割を分ける - ニュースで売買回転

→ 自動積立+年1点検に行動を固定 - 短期資金でやってしまう

→ 3〜5年は使わない“育てるお金”だけに限定

7-7. はじめ方

- 日経平均の低コスト投信を1本選ぶ(再投資型)

- 毎月自動積立を設定(ボーナス月は増額)

- 世界株コアを併用するなら、日経は10〜30%のサテライトで

- 年1回だけ配分と積立額を見直し、買い足しで整える

ひとこと:「続けられる仕組み化」が最強。

迷ったら、投信×毎月積立×年1点検でスタートしてOKです。

8. 日経平均はどんな人に向いているか?

8-1. 相性がいい人(当てはまるほど◎)

- 円建てで完結させたい(為替コスト・差損益を気にせず運用したい)

- 国内ニュースと連動して値動きを追いたい(日本企業の動きがイメージしやすい)

- NISA×毎月積立で手間なく続けたい(投信なら自動再投資で放置しやすい)

- すでにオルカン/S&P500をコアにしていて、円建ての株式を少し足したい

- 取引時間を日本のマーケット時間に合わせたい(ETF売買派)

8-2. 工夫が必要 or 向いていない人

- 世界の平均成長に乗りたい/高成長を狙いたい

→ コアはオルカン or S&P500に。日経平均はサテライト10〜30%で補完が現実的。 - 分散を最優先したい

→ TOPIX(時価総額加重)や全世界のほうが“市場代表性”は高め。 - 短期資金でやりがち・下落に弱い

→ まずは現金の生活防衛資金を確保。積立ルールを先に決める。 - 値がさ株の偏りが気になる

→ 日経平均だけでなくTOPIXも併用して“全体感”を押さえる。

8-3. はじめ方テンプレ(配分サンプル)

- 日本株を身近に感じたい(入門)

- オルカン 80%/日経平均 20%

- 円建てを少し厚く(バランス)

- オルカン 60%/S&P500 20%/日経平均 20%

- 国内メインで学びたい(上振れ日本)

- 日経平均 50%/オルカン 30%/債券 20%

- TOPIXも見たい(偏りを薄める)

- 日経平均 15%/TOPIX 15%/オルカン 70%

いずれも年1回の“買い足しリバランス”で配分を戻す運用がラク。

8-4. 自己診断チェック(はい/いいえ)

- 円建てで完結させたい

- 日本株のニュースで学びながら運用したい

- 毎月の自動積立を止めずに続けられる

- 3〜5年は使わない“育てるお金”で運用できる

- すでにオルカンやS&P500を持っていて、円建てを少し足したい

→ 「はい」が3つ以上なら、日経平均をサテライト10〜30%で採用する相性は良好。

4つ以上なら、ニーズ次第でコアの一部(〜50%)に引き上げも検討。

8-5. よくある失敗と回避策

- ニュースで売買回転→ 「毎月〇日・〇円」「-10%で+△円」など紙のルールで固定

- 日経×TOPIX×個別で重複→ まず役割を決める(日経=“代表銘柄の動き”を追う器)

- 短期資金を投入→ 生活防衛・短期資金は別口座。投資は“触らない設計”に。

“円建てで日本の代表銘柄を手軽に”が刺さる人に向く。

コアは世界/米国、日経平均はサテライトで円建ての厚みを足す——が扱いやすい定番です。

9. 他のインデックスとの違い(S&P500/オルカン/TOPIX)

9-1. まずは一言で

- 日経平均:日本の代表225銘柄。株価平均(価格加重)で“値がさ株”の影響が大きい。

- S&P500:米国の代表500銘柄。時価総額加重で“米国の利益成長”に厚く乗る。

- オルカン:全世界(先進国+新興国)。世界の平均点を時価総額どおりに取る。

- TOPIX:日本市場ほぼ全体。時価総額加重で“日本の市場平均”。

9-2. ざっくり比較表

| 指数 | 対象 | 重み付け | 銘柄数の目安 | 分散の広さ | 通貨の性格 | 影響が効きやすい要因 |

|---|---|---|---|---|---|---|

| 日経平均 | 日本・代表225 | 価格加重 | 225 | 日本内で中~広 | JPY(円建て) | 値がさ株, 円安/円高, 国内政策 |

| TOPIX | 日本・市場全体 | 時価総額加重 | 2,000超 | 日本内で広い | JPY | 大型株の動き, 日本マクロ |

| S&P500 | 米国・大型500 | 時価総額加重 | 500 | 米国に集中 | USD | メガテック, 米成長・金利 |

| オルカン | 全世界 | 時価総額加重 | 3,000~ | 世界に最も広い | 複数通貨 | 地域ローテーションの平均化 |

ポイント:日経平均は“価格加重”なので、株価が高い銘柄の寄与が大きい。市場全体の代表性はTOPIXのほうが高い。

9-3. どれをコアにする?(用途別)

- 迷ったら平均点:→ オルカンをコア(世界分散×放置に最適)

- 米国の伸びを太く:→ S&P500をコア(米国の利益成長・イノベーションに乗る)

- 円建てで国内を押さえる:→ 日経平均はサテライト(10~30%)で“日本の代表銘柄の動き”を捕捉

- 日本の市場平均で見たい:→ TOPIX(日経の価格加重バイアスを薄めたいとき)

9-4. 併用のコツ(重複と通貨)

- 米国の重複:オルカンには米国が含まれる。オルカン+S&P500は米国がやや厚くなる設計。

- 日本の重複:日経平均とTOPIXはどちらも日本。役割を分ける(“代表銘柄の動き”=日経、“市場平均”=TOPIX)。

- 通貨の偏り:S&P500はUSD、オルカンは複数通貨、日経・TOPIXはJPY。全体で通貨バランスも見る。

9-5. 配分サンプル(そのまま使える型)

- 世界コア+日本少量:オルカン 80%/日経平均 20%

- 米国コア+日本保険:S&P500 70%/日経平均 15%/TOPIX 15%

- 国内を広く+世界も:TOPIX 20%/日経平均 10%/オルカン 70%

- 米国厚め+世界でならす:S&P500 60%/オルカン 30%/日経平均 10%

年1回の“買い足しリバランス”で配分を戻すと、売買ストレスなしで運用しやすい。

9-6. 迷ったらこの一文

- 平均点で外しにくく:→ オルカン

- 成長期待を太く:→ S&P500

- 日本の代表銘柄を円建てで:→ 日経平均

- 日本の市場全体感を正確に:→ TOPIX

10. よくある質問(FAQ)

Q1. 日経平均とTOPIX、どっちがいい?

A. 役割が違います。

- 日経平均=代表225社の価格加重(値がさ株の影響が大きい)

- TOPIX=日本市場ほぼ全体の時価総額加重(市場平均)

「日本の全体感」を重視するならTOPIX、「代表銘柄の動き」を押さえたいなら日経平均。併用もアリ。

Q2. S&P500やオルカンと比べると?

A. 通貨・分散・期待成長が違います。

- S&P500:米国集中、USD、利益成長を太く取りにいく

- オルカン:世界分散、複数通貨、平均点を取りにいく

- 日経平均:日本集中、JPY、値がさ株の影響が大きい

コアはS&P500/オルカン、日経はサテライト10〜30%が扱いやすい定番。

Q3. インデックスの“日経平均”って配当が出るの?

A. 指数そのものからは出ません(モノサシだから)。

配当の受け取り・再投資は商品側の仕様です。

- 投資信託:再投資型ならファンド内で自動再投資

- ETF:分配金を受け取り、自分で再投資

Q4. 投資信託とETF、初心者はどっち?

A. 迷ったら投資信託。

- 投信:自動積立/NISA向き/放置しやすい

- ETF:指値やタイミングを自分でコントロールしたい人向け(分配金は自分で再投資)

Q5. いつ買えばいい?今“高い”気がする…

A. タイミング当ては難しいので、毎月同額の積立(ドルコスト)が王道。

スポット資金は数回に分割して入れると心理的に続けやすい。

Q6. 暴落が怖い。どう備える?

A. 先にルールを紙で決める。

- 毎月〇日:〇円

- 年1回だけ点検(見過ぎない)

Q7. コストは何を見ればいい?

A. 次の三点チェックで十分。

- 信託報酬(実質コスト)

- トラッキング差(指数とのズレ)

- 純資産残高(十分かつ右肩上がり)

ETFならこれに出来高・スプレッドも追加。

Q8. 日経平均だけでOK?他はいらない?

A. 日本集中になるので偏りが大きい。

世界 or 米国をコアにして、日経平均は円建ての補完(10〜30%)が現実的。

Q9. 日経平均は“分散が弱い”って本当?

A. 銘柄数は225あるが、価格加重なので値がさ株に偏りやすい。

市場全体の代表性はTOPIXのほうが高い。

Q10. 為替リスクはある?

A. 日経平均は円建てなので為替両替コストは不要。

一方、S&P500や米国ETFはUSDなので為替の影響を受けます。通貨の偏りは全体配分で調整。

Q11. NISAではどう使う?

A. 一例

- コア:オルカン or S&P500(毎月積立)

- サテライト:日経平均を10〜30%で上乗せ

- 点検:年1回、“買い足しリバランス”で配分を戻す(原則売らない)

Q12. 日経平均とTOPIX、同時に持つ意味は?

A. あります。

- 日経平均:代表銘柄の動きをキャッチ

- TOPIX:市場全体の体温を把握

併用で「ヘッドライン」と「実態」の両方を押さえやすい。

Q13. どれくらいの期間やればいい?

A. 3〜5年は使わない“育てるお金”で。

積立は10年以上を前提にすると、上げ下げの均しが効きやすい。

Q14. 記事の数字(構成比など)は動く?

A. はい、採用銘柄やセクター比率は入れ替わります。掲載時点を明記し、年1回アップデートが安心。

Q15. 途中で乗り換えたほうがいい?

A. コスト差が大きい時だけ。

信託報酬や乖離の明確な差があるなら検討、それ以外はルール継続が最優先。

11. まとめ

日経平均(Nikkei 225)は「日本の代表225銘柄」を“株価平均(価格加重)”で表すインデックス。

ニュースで最も目にする指標で、円建てで完結し、投信/ETFの選択肢も豊富。いっぽうで、値がさ株の寄与が大きい偏りや日本固有リスクは理解して使うのがコツです。

要点

- 設計:価格加重×225銘柄=値がさ株の動きが効く(市場平均=TOPIXとは性格が違う)

- 役割:円建てで日本の代表動向をとらえる“器”。世界の平均(オルカン)・米国の成長(S&P500)とは棲み分け

- 運用:投信×毎月積立×年1点検が王道。サテライト配分で扱うとブレに強い

こんな使い方が現実的

- 世界コア+日本を少量:オルカン 70–90%/日経平均 10–30%

- 米国コア+円建て保険:S&P500 70–85%/日経平均 15–30%

- 日本の“市場平均”も併読:日経平均+TOPIX(“代表の動き”と“全体の体温”をセットで見る)

どの配分でも、年1回の“買い足しリバランス”で整える(売却は原則しない)。

よくある落とし穴と回避

- 見出しに振り回される(値がさ株の寄与で派手に見える)

→ 自動積立+年1点検で“見過ぎない”設計に - 日本偏重になり過ぎる

→ コアはオルカン/S&P500で分散、日経は役割限定で - 商品えらびが深掘り沼

→ 信託報酬・乖離・純資産の三点だけで決める(ETFは出来高/スプレッドも)

今日やること(チェックリスト)

- 商品を1本決める:日経平均の低コスト投信(再投資型)

- NISAで毎月の自動積立を設定(ボーナス増額も)

- コアの確認:オルカン or S&P500 をベースに/日経は10–30%で上乗せ

- マイルールを固定:買付日・金額・-10%/-20%の追加額・年1点検日

- この記事の図(セクター円グラフ)を保存して、配分の“癖”を定期点検

証券口座

一言で締めるなら:

日経平均は「日本の代表銘柄を円建てで手軽に」押さえるためのインデックス。

コアは世界/米国、日経はサテライトで“身近さ”と“円建て”を足す。この棲み分けが、ぶれない長期運用の近道です。

とは?-160x90.png)

とは?-120x68.png)

コメント